[ตอนที่ 41] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

8. รูปแบบสองยอด ด้านบน/ด้านล่าง, รูปแบบสามยอด (Double top, Double Bottoms andTriple Patterns)

รูปแบบสองยอด ด้านบน (Double top)

รูปแบบสองยอด ด้านบน double top ประกอบด้วยยอดราคาที่ไต่ระดับขึ้นถึงจุดสูงสุดสองครั้ง แต่มีการย่อตัวของราคาเป็นรอยหยักคั่นอยู่ตรงกลางระหว่างยอดทั้งสอง การฟอร์มรูปแบบจะสมบูรณ์ได้เมื่อราคามีการกลับตัวทะลุลงมาต่ำกว่าระดับของรอยหยัก ตัวอย่างใน รูปที่ 8-1 ในหนังสือ Profits and Stock Market ของ H. M. Gartley ซึ่งนิยามเอาไว้ว่ารูปแบบ Double top "เป็นเส้นราคาที่พยายามฝ่าแนวต้านขึ้นไปถึงสองครั้งแต่ไม่สำเร็จเป็นผลให้ราคาหลุดลงมาอย่างมีนัยสำคัญ" ลักษณะสำคัญของการฟอร์มรูปแบบนี้เกิดขึ้นเนื่องจากจุดสูงสุดที่สองมีปริมาณการซื้อขายน้อยกว่าจุดสูงสุดแรกอย่างเห็นได้ชัด และถึงแม้จะเป็นเรื่องปกติที่จุดสูงสุดทั้งสองจะฟอร์มรูปแบบขึ้นมาจากระดับฐานราคาเดียวกันแต่จุดสูงสุดที่สองอาจจะสูง/ต่ำกว่าจุดสูงสุดแรกเล็กน้อย การย่อตัวของราคาหลังจุดสูงสุดแรกจะเกิดขึ้นพร้อมกับปริมาณการซื้อขายลดลง แต่ถึงอย่างไร คุณต้องระลึกไว้เสมอว่านี่ไม่ใช่หลักเกณฑ์วิทยาศาสตร์ที่ต้องใช้กฎตายตัว แต่เป็นการเอาความรู้สึกทั่วๆ ไปมาตีความการต่อสู้ระหว่างผู้ซื้อและผู้ขาย

[ตอนที่ 56] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

ช่องว่างราคารูปแบบต่อเนื่อง (Continuation gaps หรือ Runaway Gaps)

Gaps รูปแบบต่อเนื่อง Continuation gap หรือ Runaway gaps เกิดขึ้นในช่วงที่ราคาเพิ่มขึ้นหรือลดลงตามแนวโน้มเดิมในขณะที่ราคาเสนอซื้อ-ขายเคลื่อนที่ไปอย่างรวดเร็วและมีอารมณ์ในตลาดเข้ามาเกี่ยวข้องในระดับสูง (รูปที่ 12-7a) ในบางครั้ง การปิด gap จะเกิดขึ้นอย่างรวดเร็วเช่นภายในหนึ่งวันหรือทิ้งระยะโดยที่ยังไม่มีการปิด gap เป็นระยะเวลายาวนาน แต่โดยทั่วไปมันจะไม่ปิด gap จนกว่าตลาดจะมีการแกว่งตัวรอบใหญ่หรือรอบปานกลางในทิศทางตรงกันข้ามกับราคาซึ่งทำให้เกิด gap ทั้งนี้ในส่วนของ runaway gap มักเกิดขึ้นเมื่อมีการทำราคาทะลุผ่านรูปแบบไปได้ประมาณครึ่งทางของแนวโน้ม ดังนั้นบางครั้งเราก็จัด gaps ประเภทนี้ว่าเป็น gap ที่สามารถวัดหาราคาเป้าหมายได้ หรือ measuring gaps ซึ่งในเส้นแนวโน้มของราคาอาจมี gap ต่อเนื่องได้มากกว่าหนึ่งครั้ง

ส่วนลักษณะของ Continuation gaps จะแสดงตลาดหรือหุ้นที่มีการซื้อขายเบาบางมากกว่าตลาดที่มีการเก็งกำไรกันอย่างคึกคัก นี่อาจเป็นเพราะมันมีโอกาสทำกำไรน้อยมากและถ้าทุกคนพยายามเข้า/ออกตลาดในเวลาเดียวกันมันก็จะมีคนเพียงไม่กี่คนเท่านั้นที่จะได้ราคาในระดับที่พอใจ ดังนั้นความต้องการซื้อ (ขาย) ของพวกเขาจะเกิดขึ้นเฉพาะราคาที่สูงขึ้น (ถูกลง) มากๆ เท่านั้น

ใน Chart 12-16 ของ Yahoo แสดง runaway gap (หรือ measuring gap) ในเดือนกันยายน ซึ่งจะเห็นว่ามันเกิดขึ้นเมื่อราคาขึ้นไปได้ประมาณครึ่งทางตามเส้นลูกศร และทันทีถึงราคาเป้าหมายที่วัดได้ ราคาก็จะกลับตัวแล้วลดลงกลับไปอยู่ในระดับบนสุดของ gap อย่างรวดเร็ว นอกจากนี้บนกราฟยังมี breakaway gap ที่มีปริมาณการซื้อขายในวันต่อมาหดลงถึงแค่ 20 รายการ ก่อนที่ราคาจะปรับตัวสูงขึ้น

Chart 12-16 ราคาวันของ Yahoo

Chart 12-17 ยังเป็นของ Yahoo ที่เราจะเห็น runaway gap ในเดือนมกราคมอยู่บนเส้นราคาที่ไล่ขึ้นไปจบที่ยอดสูงสุดซึ่งเป็นราคา 4 เท่าของราคาเป้าหมาย นอกจากนี้ราคาเป้าหมายแรกยังไปได้อยู่ถึงมันจะมีการชะลอการไล่ราคาประมาณ 2-3 วันก็ตาม และจะสังเกตว่ามี breakaway gaps 2 ครั้ง ที่จุดเริ่มต้นและจุดที่ไม่มีสามารถปิด gap แรกสุดได้

Chart 12-17 ราคารายวันของ Yahoo

[ตอนที่ 57] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

ช่องว่างราคาที่อ่อนล้าปลายแนวโน้มขาขึ้น/ขาลง (Exhaustion Gaps)

เมื่อเส้นแนวโน้มของราคาประกอบด้วย runaway gap มากกว่าหนึ่งครั้ง แสดงว่าแนวโน้มนั้นมีความแข็งแกร่งมาก การมี gap ที่สองและที่สามตามมายิ่งเป็นการย้ำเตือนนักวิเคราะห์เชิงเทคนิคว่าราคาจะพุ่งขึ้นไปอย่างรวดเร็ว ดังนั้น runaway gap ที่สองหรือที่สามอาจไม่ใช่ gap สุดท้าย ทั้งนี้ gap ชุดสุดท้ายของ runaway gaps ที่เป็นจุดสิ้นสุดของการเพิ่มขึ้น/ลดลงของราคาจะเรียกว่าช่องว่างราคาที่อ่อนล้าหรือ exhaustion gap (รูปที่ 12-7b) นอกจากนี้ exhaustion gap ยังอาจเกิดขึ้นได้หลังจากราคามีการเพิ่มขึ้น/ลดลงมาแล้วเป็นระยะเวลาที่ยาวนาน

ในทางปฏิบัติ breakaway gap จะปรากฏขึ้นที่จุดเริ่มต้นการเคลื่อนที่ของราคาในแนวโน้ม ส่วน runaway gap จะอยู่ที่ตรงกลางระหว่างทางของแนวโน้ม และ exhaustion gap จะบ่งชี้ว่าเป็นระยะสิ้นสุดของการเคลื่อนที่ในแนวโน้มนั้นๆ ดังนั้น exhaustion gap จึงมีความสัมพันธ์กับการเคลื่อนที่ของราคาที่รวดเร็วและยืดเยื้อและเป็นสัญญาณยุติแนวโน้ม เนื่องจากผู้ซื้อในแนวโน้มขาขึ้นเชื่อมั่นว่าไม่มีโอกาสทำกำไรจากการซื้อระหว่างการปรับฐาน และผู้ขายในแนวโน้มขาลงเองก็เชื่อมั่นว่าการชะลอความรุนแรงไม่ได้ทำให้พวกเขาขาดทุนน้อยลง ซึ่งที่จริงแล้ว ในหนังสือ Profits in the Stock Market ของ H. M. Gartley ก็ได้ระบุว่า exhaustion gapsในแนวโน้มขาลง มักใช้เวลาในการพัฒนาขึ้นหนึ่ง-สามวันก่อนที่จะถึงรอบการซื้อขาย session ที่เป็นวิกฤตการขาย (selling climax) ที่มีปริมาณการซื้อขายมาก แต่ราคาไม่ไปไหน

การที่จะหา exhaustion gaps บนกราฟไม่ใช่เรื่องง่ายๆ เพราะตีความได้ยากว่า gap ที่เห็นขณะนั้นเป็น runaway gap หรือไม่ แต่ประการแรกสุดคือถ้า gap พัฒนาขึ้นใกล้กับจุดที่ราคาเริ่มต้นเคลื่อนที่ของแนวโน้มแสดงว่ามันน่าจะเป็น breakaway gap มากกว่า แต่มันจะเป็น exhaustion gaps ก็ต่อเมื่อมันไม่เป็นไปตามกฎ ยิ่งไปกว่านั้นก็คือมันไม่สามารถเคลื่อนที่ไปถึงราคาเป้าหมายที่ลากออกมาจากจุดที่ทะลุรูปแบบหรือยังไม่สามารถการทำราคาทะลุผ่านเส้นแนวโน้มออกมาได้

ประการที่สองของการดู exhaustion gap คือมันจะมีปริมาณการซื้อขายมากผิดปกติในวันที่ราคาเปลี่ยนแปลง ในกรณีดังกล่าวปริมาณการซื้อขายจะเพิ่มขึ้นสูงกว่าระดับเดิมเรื่อยๆ ตามลำดับ และบางครั้งราคาจะกลับมาปิดอยู่แถวๆ gap และอยู่ห่างจาก extreme readingของมันมาก ถ้าในวันถัดมามีการสร้าง “รูปแบบเกาะ Island” พร้อมกับเปิด gap ของวันแยกออกมาอย่างเด็ดขาดจาก gap ของวันก่อนหน้านี้ นี้มักจะเป็นสัญญาณที่ดีว่า gap ของวัน เป็นจุดกลับตัวที่แท้จริง ลักษณะเช่นนี้จะเกิดขึ้นเฉพาะ exhaustion gap ชั่วคราว แต่มันก็เป็นการส่งสัญญาณอันตรายแก่ผู้ค้าที่ได้รับประโยชน์สูง ว่าพวกเขาควรขายหุ้นทิ้งหรือปิดสถานะของพวกเขาเสีย

ประการที่สามคือ วันที่มี gap หรือหนึ่งรอบการซื้อขายถัดไปอาจพัฒนาขึ้นเป็นกราฟรูปแบบราคา 1 วัน (จะอธิบายไว้ในบทต่อไป) ในกรณีดังกล่าว gap และพฤติกรรมราคาจะส่งเสริมกันและกันเป็นการเพิ่มความน่าจะเป็นว่าจะมีการกลับตัวเกิดขึ้นในอนาคตอันใกล้ แต่ทั้งนี้ทั้งนั้น exhaustion gap ไม่ใช่สัญญาณหลักของการกลับตัวนะครับ เพียงแต่มันช่วยให้เราดูรูปแบบต่อเนื่องบางรูปแบบได้ง่ายๆ เท่านั้น

หากคุณกำลังเฝ้าติดตามดัชนีการแกว่งตัว OSCILLATOR ที่แสดงการซื้อมากเกินไป overbought ในกรณีขาขึ้นหรือขายมากเกินไป oversold ในกรณีขาลง หรือเฝ้าดูดัชนีที่ไดเวอร์เจนท์กับราคาหนึ่งหรือสองตัว คุณก็จะได้ตัวบ่งชี้การขยายตัวมากเกินไปของแนวโน้ม แต่ผมว่าถ้าเอาดัชนีที่พูดถึงนี่มาผสมรวมกันก็มีโอกาสที่จะช่วยกันหา exhaustion gap ได้ดีกว่าการใช้ดัชนีการแกว่งตัวที่อยู่ในเขต neutral reading เพียงอย่างเดียว

Edwards และ Magee ชี้ว่า runaway gaps มักจะถูกเปิดทิ้งไว้เป็นเวลานานและโดยปกติแล้วจะต้องมีแนวโน้มในระดับปานกลางหรือแนวโน้มหลักในทิศทางตรงกันข้ามกับ gap ก่อนที่จะปิดได้ แต่ในทางกลับกัน เนื่องจาก exhaustion gap เป็นอินดิเคเตอร์บอกการสิ้นสุดแนวโน้ม มันจึงมักปิดได้ภายในไม่กี่รอบการซื้อขาย พฤติกรรมแบบนี้เป็นหลักฐานที่ยืนยันว่า gap ที่เกิดขึ้น ไม่ใช่ measuring gap หรือ continuation gap อย่างไรก็ตาม การเกิดขึ้นของ exhaustion gap เหล่านี้เป็นแค่ทำให้แนวโน้มปัจจุบันชะงักชั่วคราวหรือเป็นแค่การกลับตัวในระยะเวลาสั้นๆ เท่านั้น ไม่ใช่สัญญาณการกลับตัวของแนวโน้มหลัก) ถึงมันมีมีโอกาสที่ exhaustion gap จะปรากฏขึ้นในจุดกลับตัวหลักแต่นั่นก็เป็นเรื่องบังเอิญเสียมากกว่า ดังนั้นเราควรใช้เครื่องมืออื่นเช่นอินดิเคเตอร์ประเภทโมเมนตัมระยะยาว เพื่อระบุการกลับตัวของแนวโน้มหลัก

ประการสุดท้ายในบางครั้งเราจะเรียก exhaustion gaps ว่าเป็น wide gaps เพราะมันมีแนวโน้มที่จะกว้างกว่า runaway gaps ซึ่งก็เหมือนกับปริมาณการซื้อขายหนาแน่นหรือเบาบางนั่นเอง กราฟแท่งที่ "กว้าง" จะสามารถระบุได้เฉพาะที่เกี่ยวกับพฤติกรรมของกราฟแท่งก่อนหน้าเท่านั้นและเป็นเรื่องที่ต้องใช้การตัดสินใจและประสบการณ์ส่วนตัว

Chart 12-18 ของ Apple แสดงว่ามี gap ที่กว้างมากในช่วงต้นเดือนสิงหาคมและมีปริมาณการซื้อขายหนาแน่นมารองรับ พอวันรุ่งขึ้นก็มีการเปิด gap ขนาดเล็กมากและทำการปิด gap ได้ในทันที ทั้งนี้ gap ที่เปิดและปิดอย่างรวดเร็วหลังจากราคาเคลื่อนที่บนแนวโน้มมาเป็นระยะเวลานาน ถือว่าเป็นสัญญาณแรกของความอ่อนล้า ซึ่งภายในช่วงสองรอบการซื้อขายก็จะเห็นว่า gap กว้างอันเก่าที่อยู่ต่ำกว่าก็ถูกปิดลงเช่นกัน นี่ยิ่งเป็นการยืนยันสัญญาณของความอ่อนล้าที่แข็งแกร่งยิ่งขึ้น

Chart 12-18 ราคารายวันของ Apple

Chart 12-19 ของ Adobe แสดง gap สองประเภท การไล่ราคาเริ่มต้นพร้อมกับ breakaway gap ที่มีปริมาณการซื้อขายพอควร จากนั้นก็มีความพยายามที่จะปิด gap แต่ก็ล้มเหลวซึ่งถือว่ามันยืนยันการทำราคา new high จากนั้นราคาก็ไล่จาก runaway gap ขึ้นไปสูงจนเกือบเท่าระยะของราคาเป้าหมายที่วัดได้ ในกราฟจะมีการเปิด gap เล็กๆ อีกอันหนึ่งก่อน ซึ่งนี่คือ exhaustion gap เพราะมันทำราคาลงมาปิด gap อย่างรวดเร็วแค่หนึ่งรอบการซื้อขายถัดไป ทั้งนี้กราฟในวันที่มีการปิด gap ของวัน จะเรียกว่า outside bar ซึ่งในบทที่ 13 จะพูดถึงมันในฐานะที่เป็นฐานะที่เป็นสัญญาณการกลับตัว

Chart 12-19 ราคารายวันของ Adobe ในระหว่างปี 1997-1998

[ตอนที่ 58] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

ช่องว่างราคาในกราฟระหว่างวัน (lntraday Gaps)

กราฟราคาระหว่างวันหรือ Intraday Chart จะมีการเปิด gap อยู่ 2 ประเภท ประเภทแรกเป็นราคาที่เปิดไปอยู่เหนือ Trading range ของรอบการซื้อขายก่อนหน้า ใน Chart 12-20 ผมจะเรียกว่า classic gaps เพราะคุณจะพบพวกมันได้ทั้งบนกราฟระหว่างวันและกราฟรายวัน

Chart 12-20 กราฟแท่ง 15 นาที ของราคา bondsในเดือน March 1997 (แหล่งที่มา: prinq.com.)

ส่วน gap ประเภทที่สองนี้มักพบเฉพาะบนกราฟระหว่างวัน intraday เท่านั้น เมื่อราคาเปิดของ gap ในวันใหม่ห่างจากราคาปิดของกราฟแท่งในวันก่อน ผมขอเรียก gap แบบนี้ว่า intrabar gaps เพราะพวกมันจะอยู่ระหว่างกราฟสองแท่งบนกรอบเวลาระหว่างวัน

ตัวอย่างเช่นใน Chart 12-21 ราคาเปิดกระโดดสูงขึ้นและเกิด gap แต่พอมองย้อนกลับไปคุณจะเห็นว่าช่วงการซื้อขายของวันก่อนหน้า (ในกล่องด้านซ้าย) ไม่ได้สูงเกินราคาเปิด ดังนั้นเราจะไม่เห็น gap นี้เกิดขึ้นถ้าพิจารณาบนกราฟรายวัน

Chart 12-21 กราฟแท่ง 15 นาที ของ bonds ในเดือน March 1997 (แหล่งที่มา: pring.com.)

ถ้าคุณเป็นผู้ค้าที่ใช้กราฟราคาระหว่างวันในกรอบเวลา 2-3 สัปดาห์ คุณจะต้องใช้ gapด้วยวิธีที่แตกต่างจากผู้ค้าที่ใช้กราฟราคาระหว่างวันในกรอบเวลา 1-2 วัน

ผู้ค้าในกลุ่มแรกควรหลีกเลี่ยงการซื้อขายในช่วงที่เริ่มสร้าง gap เพราะ gap จะถูกปิดลงในที่สุด ซึ่งบางครั้งอาจปิดได้ภายในสองสามชั่วโมงจนถึงสองถึงสามสัปดาห์กว่าจะปิดได้ ดังนั้นหากคุณซื้อตอนที่มีการเปิด gap กระโดดขึ้น เหมือนอย่างใน Chart 12-21 คุณจะเจอความเสี่ยงที่ราคาจะย่อตัวลงมาปิด gap นี้ในทันที ปัญหาคือคุณไม่ทราบว่ามันจะปิดเมื่อไหร่กันแน่

ผมขอให้ผู้ค้าที่ใช้กราฟระหว่างวันรอดูอยู่ห่างๆ ก่อนในเวลาที่ตลาดเปิดมาด้วยราคากระโดดหรือทรุดลงรุนแรง ในกรณีของหุ้นนี้มันจะเกิดจากความไม่สมดุลของคำสั่งซื้อ นั่นหมายความว่าผู้ควบคุมตลาดถูกบังคับให้เปิดสถานะ short เพื่อพวกเขาให้สามารถเติมเต็มอุปสงค์ที่ขาดได้ ในการนี้ พวกเขามักพยายามดันราคาให้สูงขึ้นเล็กน้อยในช่วงเปิดเพื่อที่ราคาจะได้ลดลงเพียงแค่เล็กน้อย และให้พวกเขาสามารถปิดสถานะ ได้ทั้งหมดหรือเพียงบางส่วน แต่กระบวนการนี้จะมีลักษณะกลับกันในกรณีที่มีการเปิด gap ลง กุญแจสำคัญคือการเฝ้าดูว่าจะเกิดอะไรขึ้นกับราคาหลังจากจากเปิด gap แบบนี้ โดยปกติถ้ายังคงราคาสูงขึ้นหลังจากเปิด gap ขึ้นไปและเปิด trading range จะถือว่าเป็นแนวโน้มของตลาดอย่างน้อยในช่วงสองสามชั่วโมงถัดไปหรือที่มักจะนานกว่านั้น

ในทางกลับกัน ถ้าราคาเริ่มที่จะปิด gap หลังกราฟผ่านไปไม่กี่แท่งแล้ว แสดงว่าแนวโน้มของราคากำลังจะกลับตัว ใน Chart 12-22 ของ Merrill Lynch จะมีการเปิด gap ในวันพุธหลังจากที่ราคาย่อตัวกลับเล็กน้อยและปิด gap นั้นได้ จากนั้นราคาก็ค่อยๆ ลดลงตลอดทั้งวัน ดังนั้นสัญญาณของการเปิด gap จึงเป็นความคลาดเคลื่อนที่เกิดขึ้นหลังจากราคาอ่อนตัวลงไปอยู่ต่ำกว่าเส้นแนวโน้ม

สังเกตว่าเส้นแนวโน้มเริ่มเปลี่ยนไปเป็นแนวต้านในช่วงเวลาซื้อขายที่เหลือของวัน ต่อมาในวันพฤหัสบดีมีการเปิด gap อีกแต่ trading range มีขนาดเล็กมากเพราะราคาไต่ระดับสูงขึ้นต่อ การไล่ราคาอีกครั้งจากการเปิด gap เป็นแนวโน้มของตลาดในช่วงเวลาที่เหลือของวัน จนกระทั่งวันศุกร์ก็มีการเปิด gap ขึ้นอีกครั้ง แต่คราวนี้ trading range ถอยกลับลงไปอยู่ต่ำกว่าระดับ $ 86 ดอลลาร์ ซึ่งมันจะกลายเป็นแนวต้านในช่วงที่เหลือของวันนั้น

Chart 12-22 กราฟแท่ง 7.5 นาที ของ Merrill Lynch. (แหล่งที่มา: prinq.com.)

[ตอนที่ 59] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

รูปแบบIsland Reversals

รูปแบบ island reversal เป็น trading range ขนาดกะทัดรัดที่สร้างขึ้น ณ จุด ปลายสุดของการเคลื่อนไหวที่ต่อเนื่องมานานและอยู่ระหว่าง exhaustion gap ที่เกิดขึ้นก่อนหน้า กับ breakaway gap ที่เกิดขึ้นถัดมา รูปแบบ island reversal ที่เห็นได้ทั่วไปจะอยู่ในรูปที่ 12-8 แต่ขอบอกก่อนว่ามันเป็นปรากฏการณ์ที่แทบไม่มีให้เห็นบนกราฟและมันจะเกิดขึ้นเป็นเวลาสั้นๆ เท่านั้น มันอาจจะอยู่ที่ส่วนปลายสุดของราคาที่เคลื่อนที่บนแนวโน้มระยะปานกลางหรือบนแนวโน้มหลักแล้วฟอร์มเป็นส่วนของรูปแบบราคาต่างๆ (ในภาพรวม) เช่น รูปแบบ head-and-shoulders ด้านบน (หรือด้านล่าง) หรือรูปแบบ head-and-shoulders หัวกลับ และในบางครั้ง island reversal จะปรากฏขึ้นเป็นรูปแบบกราฟ 1 วัน

รูปที่ 12-8 Island reversal.

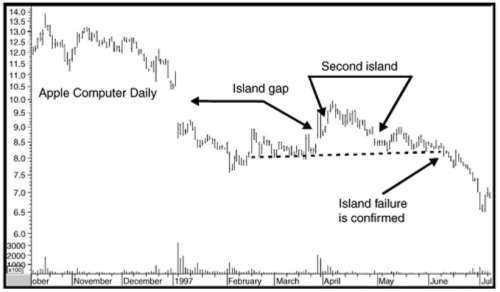

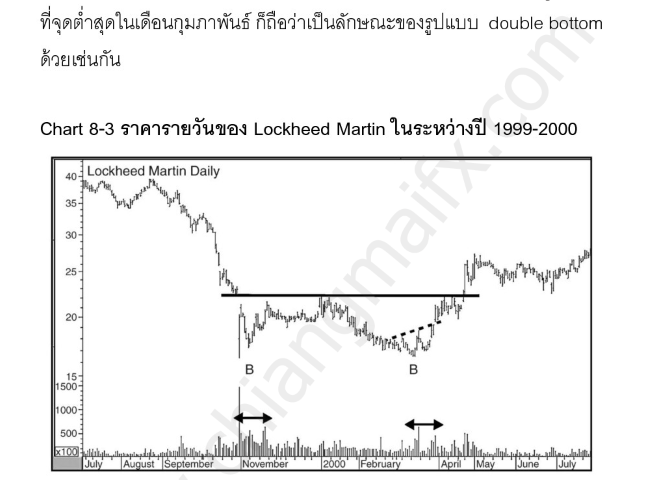

Chart 12-23 ของ Apple Computer แสดง Island reversal ด้านล่าง แต่เพราะมันเกิดอยู่ในขอบเขตของตลาดหมีมันจึงเป็นรูปแบบหลอก การยืนยันครั้งแรกเกิดขึ้นเมื่อ Island reversal ที่สองสิ้นสุดอย่างสมบูรณ์พร้อมกับการเปิด gap ลงไปในปลายเดือนเมษายน ส่วนการยืนยันครั้งสุดท้ายเกิดขึ้นเมื่อราคาหลุดทะลุลงไปต่ำกว่าเส้นประที่เป็นเส้น neckline ของรูปแบบแนวโน้มต่อเนื่องของ head-and-shoulders ในกรณีนี้ island ที่สองก็คือส่วนของหัวขนาดใหญ่ ซึ่งนี่เป็นการเน้นย้ำว่ารูปแบบ islands เป็นรูปแบบที่อยู่ภายในรูปแบบราคาจริงๆ

Chart 12-23 ราคารายวันของ Apple ในระหว่างปี 1996-1997

รูปแบบ One-Day Island reversal

รูปแบบ one-day หรือ one-bar Island reversal มีลักษณะเช่นเดียวกับ island reversal ที่เพิ่งอธิบายไป เพียงแต่รูปแบบนี้จะลักษณะเฉพาะคือมันเป็นแท่งกราฟที่ถูกแยกออกมาเพียงหนึ่งแท่งเท่านั้น

Chart 12-24 แสดง one-day island reversal ของ Altera ซึ่งคุณจะเห็นปริมาณการซื้อขายหนาแน่นมากในวันที่เกิด Island reversal และราคาลงมาปิดใกล้เคียงกับราคาต่ำสุดของวันมาก นอกจากนี้ปริมาณการซื้อขายในวันที่สองก็ยิ่งหนาแน่นขึ้นอีก ซึ่งการขยายตัวของปริมาณการซื้อขายขณะที่ราคากำลังลงแบบนี้มักจะเป็นตลาดขาลง เพียงแต่ปริมาณการซื้อขายที่ขยายตัวในวันหลังจากเกิด one-day island คือสัญญาณแห่งหายนะ

Chart 12-24 ราคารายวันของ Altera

สุดท้าย เป็น Chart 12-25 ของ Yahoo ที่มี island top ขาลงขนาดเล็ก จากนั้นก็จะเป็น runaway gap แล้วตามมาด้วย one-day island และจะเห็น gap ของวันปิดที่ราคาสูงสุดของมันและมีปริมาณซื้อขายหนาแน่นเป็นพิเศษ วันถัดมาก็ยิ่งมีปริมาณการซื้อขายมากยิ่งขึ้น ส่วนขวามือสุดของกราฟแสดง two-bar reversal ตามด้วย breakaway gap ที่เปิดกระโดดลง (โปรดดูคำอธิบายเกี่ยวกับ two-bar reversal ในบทที่ 16)

Chart 12-25 ราคารายวันของ Yahoo

[ตอนที่ 60] บทความแปล by cmFX ”Price Pattern : Martin Pring on Price Patterns”

สรุป

รูปแบบธง Flags

• ลักษณะของราคา : trading range มีขนาดเล็กที่จำกัดด้วยเส้นคู่ขนานสองเส้นที่ลาดไปในทิศทางตรงกันข้ามกับแนวโน้มหลัก

• ปริมาณการซื้อขาย :

- ปริมาณการซื้อขายจะหดตัวในขณะที่กำลังฟอร์มรูปแบบ

- ปริมาณการซื้อขายหนาแน่นในขณะที่มีการทำราคาทะลุกรอบขึ้นไป

- ไม่จำเป็นต้องมีปริมาณการซื้อขายหนาแน่นมารองรับเมื่อมีการทำราคาทะลุรูปแบบลงไป

• ประเภท : เป็นรูปแบบราคาประเภทต่อเนื่องแนวโน้มเดิม

• ความหมายของการวัด : รูปแบบ flag มักปรากฏขึ้นในระยะครึ่งทางขึ้น/ลง ของแนวโน้ม

รูปแบบสามเหลี่ยมชายธง Pennants

• ลักษณะของราคา : trading range มีขนาดเล็กที่จำกัดด้วยเส้นคู่ขนานสองเส้นที่ลู่เข้าหากันในทิศทางตรงกันข้ามกับแนวโน้มหลัก

• ปริมาณการซื้อขาย :

- ปริมาณการซื้อขายจะหดตัวในขณะที่กำลังฟอร์มรูปแบบ

- ปริมาณการซื้อขายหนาแน่นในขณะที่มีการทำราคาทะลุกรอบขึ้นไป

- ไม่จำเป็นต้องมีปริมาณการซื้อขายหนาแน่นมารองรับเมื่อมีการทำราคาทะลุกรอบลงไป แต่มันช่วยยืนยันความถูกต้องของการทะลุออกจากรูปแบบ

• ประเภท: เป็นรูปแบบราคาประเภทต่อเนื่องแนวโน้มเดิม

• ความหมายของการวัด: รูปแบบ pennant มักปรากฏขึ้นในระยะครึ่งทางขึ้น/ลง ของแนวโน้ม

รูปแบบลิ่ม Wedges

• ลักษณะของราคา : trading range มีขนาดเล็กที่จำกัดด้วยเส้นคู่ขนานสองเส้นที่ลู่เข้าหากันในทิศทางตรงกันข้ามกับแนวโน้มหลัก รูปแบบ Wedges แตกต่างจาก รูปแบบ pennant ตรงที่มักใช้เวลานานในการฟอร์มรูปแบบ และจุดปลายสุดทางทฤษฎีจะอยู่ห่างออกไปจากจุดที่มีการทำราคาทะลุผ่านมาก

• ปริมาณการซื้อขาย :

- ปริมาณการซื้อขายจะหดตัวในขณะที่กำลังฟอร์มรูปแบบ

- ปริมาณการซื้อขายหนาแน่นในขณะที่มีการทำราคาทะลุกรอบขึ้นไป

- ไม่จำเป็นต้องมีปริมาณการซื้อขายหนาแน่นมารองรับเมื่อมีการทำราคาทะลุกรอบลงไป แต่มันช่วยยืนยันความถูกต้อง

- การทำราคาทะลุออกจากรูปแบบจะตามมาด้วยการเคลื่อนไหวของราคาที่รุนแรงมากเสมอ

• ประเภท : เป็นรูปแบบราคาประเภทต่อเนื่องแนวโน้มเดิม

• ความหมายของการวัด : ราคาเป้าหมายวัดจากระยะห่างสูงสุดระหว่างเส้นกรอบสองเส้นที่ลู่เข้าหากัน โดยลากไปตามทิศทางที่ราคาทะลุรูปแบบออกไป

ช่องว่างราคา Gaps

• ลักษณะของราคา : เป็นช่องว่างหรือรูโหว่บนกราฟที่พัฒนาขึ้นเนื่องจากความรู้สึกตอบสนองตลาดในระดับสูงของนักลงทุน ซึ่ง gap มักจะต้องถูกปิดเสมอและเป็นตัวแทนของแนวรับ/แนวต้าน

• ปริมาณการซื้อขาย : ปริมาณการซื้อขายยิ่งหนาแน่นจะยิ่งเน้นถึงความสำคัญของ gap

• ประเภท :

- Breakaway gaps พัฒนาขึ้น ณ จุดที่ราคาเริ่มต้นการเคลื่อนที่,

- Runaway gaps พัฒนาขึ้น ณ จุดที่ราคาเคลื่อนที่ไปได้ครึ่งทาง

- Exhaustion gaps พัฒนาขึ้น ณ จุดที่ราคาสิ้นสุดการเคลื่อนที่

- Island reversals เป็นรูปแบบราคาขนาดเล็ก (หรือกราฟ 1แท่ง ในกรณีที่เป็น one-bar island) ที่ถูกแยกออกจากแนวโน้มราคาหลักด้วย gap 2อัน และมักเป็นสัญญาณของการสิ้นสุดการเคลื่อนที่ของแนวโน้มราคาระยะกลาง (

- Ex-dividend gaps และ area gaps มีความสำคัญเพียงเล็กน้อย